このような方は、自己破産で借金を解決!

・とにかく借金をゼロにしたい

・借金が多すぎて自分の収入ではもう返済しきれない

・マイホームなどの財産がない

自己破産とは、必要最低限の生活に必要なものを除いた財産と引き換えに、全ての借入れの返済を免除してもらう債務整理です。

これまでの借金によって縛られてきた生活を捨て、その後の収入や自己破産後に手に入れた財産を返済に充てることのない、

新たな生活をスタートするための制度です。

自己破産というと、ネガティブなイメージが強く、自分や家族が普通の社会生活を送れなくなってしまうと思っている方が多いと思います。

しかし、実際は借金の返済に困窮している人を救済し、健全な生活の再建を促す目的で作られた支援制度です。

従って利用した人に大きな不利益が発生することがないように考慮されていますので心配する必要はありません。

1.自己破産を利用できる人

以下の条件を満たしていれば自己破産の制度を利用することができます。

・ 借金を返済するだけの収入や財産を持っていないと裁判所が認めること。

・ 過去7年以内にいずれかの手段で免責を受けていないこと。

上記の条件を満たして自己破産が受付けられても、借金の理由により、借金を免除してもらう「免責」を受けられない場合があります。

そのため、事前に免責不許可理由を確認しておく必要があります。

2.免責不許可事由とは

自己破産を行うことにより、損害を被るのはお金を貸した人や保証人です。

そこで、裁判所では自己破産制度が悪用されないために、「お金を借りた理由(事情)」や「借金を何に使ったのか」などの調査を行います。

その際、一例ですが下記のような免責を認めるに値しない行為(免責不許可事由)を行っていた場合は、免責が許可されません。

・浪費やギャンブルのために借金した場合

・財産を隠したり、財産をわざと壊したり処分した場合

・裁判所に債権者に関する偽証を行った場合

・裁判所の調査に偽証を行った場合

・一部の債権者だけを優先して借金の返済を行った場合

ただし、上記に一つでも該当すれば、絶対に免責が認められないというわけではありません。

実際には自己破産を行う方のほとんどが、免責不許可事由に近い事情を持っていることが多く、借金の経緯や家計の状況、

その他様々な事情を考慮して判断されます。

ギャンブル・浪費・投資などを原因とする場合でも、対象となる借金のみ返済義務を残す「一部免責」という措置により、

免責不許可の対象とならない借金のほとんどを帳消しにすることも可能です。

従って、免責不許可事由のいずれかに該当しそうだからといって、人生の再スタートを諦めず、

専門家に「免責が下りるのか」「一部免責になる可能性があるのか」などを一度相談してみるべきです。

自己破産のメリットは主に2つ

(1)自己破産を行なうことで、苦しい返済から免れます。

破産の宣告後は毎月の返済が無くなり、厳しい督促も止み、収入の全てを自分の為に使うことができるので、

自己破産前と比べて心とお金に余裕が生まれます。

(2)完了までの時間が早いです。

自己破産手続きは概ね、裁判所へ申立後2ヶ月〜3ヶ月で手続きが完了します。

個人再生を利用して債務整理を行なった場合、6ヶ月以上の期間が掛かります。

自己破産のデメリットは主に4つ

(1)持ち家などの財産を処分することになる

20万円以上の価値がある財産は持ち家を含んで全て処分されることになります。

処分された財産は債権者へ分配される事になります。

自己破産は国が作った救済の策であり、生活に必要なものまで処分されることは無いので自己破産をしても日常的な生活までも

奪われるわけではありません。

(2)資格が必要な職業に就いている場合、一定期間の間は就業できなくなる

資格を生かして仕事をしている方には死活問題となり兼ねませんが、自己破産をすると一定期間、

資格制限が適応され就業できないことになります。

しかしこれは一定期間のみの制限ですので、資格を奪われることはありません。

全てを完了させた後は改めて資格を生かした仕事に就くことが可能です。

(3)自己破産は家族に協力して貰う必要がある

自己破産の申立てには家計収支表や同居親族の給与明細の提出が必要になります。

自己破産を考えている方は予め自己破産することを家族に話をして理解して貰うことをお薦めします。

(4)自己破産をすると保証人に対して迷惑を掛けることになる

他の債務整理では保証人がついている借金を債務整理の対象から外すことができるので、保証人に迷惑を掛けず、

借金整理をすることが可能ですが、自己破産は全ての借金が対象となります。

このため、依頼者が自己破産をした時点で債権者は保証人に対して請求を行います。

この時、保証人に支払い能力と支払う意思があれば問題ありませんが、実例から言うと殆どの場合、保証人も債務整理をすることとなります。

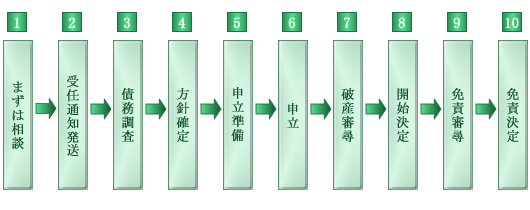

上記図について詳しく説明します。

1.借金総額、借入先の数、それぞれの業者との取引内容、家計の収支、財産の有無といった詳しいご事情をお伺いします。

2.司法書士が代理人となって、債務整理手続きを行うということを、債権者に通知します。それと同時に、最初に借り入れをした時からの明細を開示するよう、業者に請求します。

3.業者から届いた取引明細をもとに、利息制限法により引き直し計算を行い、業者に支払うべきである借金の残高、若しくは過払い金額が確定します。

4.お聞きしている内容(依頼者の家計や生活状況)と借金の残高を照らし合わせ、ご依頼者様と再度ご相談の上、自己破産手続きを選択することを最終確認します。

5.債権者から、借金の残高に関する書類があつまり、借金のトータル額が判明したら、自己破産の申し立て準備を始めます。具体的には、自己破産の申立書をご事情をお伺いしながら作成したり、申立書と一緒に裁判所に提出する書類(戸籍謄本や住民票、給与明細書、源泉徴収票、不動産登記簿謄本、保険証券、通帳など、必要な資料は多岐にわたります。)をご本人様に集めていただく、といった内容です。

6.自己破産申立書とその他必要書類を、お住まいの地域の管轄の裁判所に提出を行います。

7.破産審尋

裁判官による面接ですが、裁判所によっては、省略されるケースもあります。

8.申立書の内容、また破産審尋によって、自己破産を申立てた方が支払い不能の状態にあることが認められた場合、破産開始決定が下されます。同時廃止事件においては、この破産開始決定が下されると同時に、破産手続きが終了します。

9.免責審尋

裁判官による面接で、自己破産を申立てた方に免責不許可事由がないかどうかがチェックされることになります。なお、免責審尋は、他の自己破産を申立てた方と一緒に集団で行われ、裁判官の話を聞くというパターンが通常ですので、個別に質問されるといったご心配はありません。(なお、自己破産を申立てた方のご事情によっては、個別に裁判官による面接が行われるという可能性もあります。)

10.免責決定

債権者からの意見なども考慮して、裁判官が最終的な判断を下します。免責決定が下りて初めて、法律的に借金が免除されたことになります。